阅读:0

听报道

让我们来看看债券和劳动力市场对明年美国经济前景发出的信号。

编译 | 智堡

正在进行的贸易冲突和最近制造业的一些疲弱数据,引发了人们对美国经济放缓的质疑。我们观察了债券和劳动力市场,看看它们对2020年美国经济衰退的潜在影响。

政府债券预示着即将到来的衰退

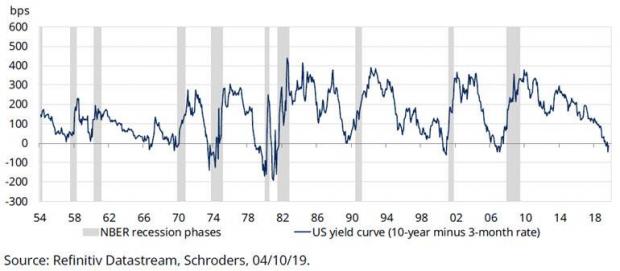

债券市场在预测美国经济衰退方面有着良好的记录。每当美国收益率曲线出现反转,美国就会在18个月内进入衰退,唯一的例外是在1966年。

收益率曲线是追踪不同期限债券(一国发行的债券)利率水平的曲线。一般来说,短期借款的成本应该低于长期借款的成本。因此,正常运转的经济体的收益率曲线应该向上倾斜,较长期债券的利率高于较短期债券。

这里,收益率曲线反转的定义是,美国10年期国债收益率低于3个月期国债收益率。最近一次这种收益率曲线反转发生在今年5月,表明美国经济可能注定即将陷入衰退。

美国的收益率曲线预示着经济衰退

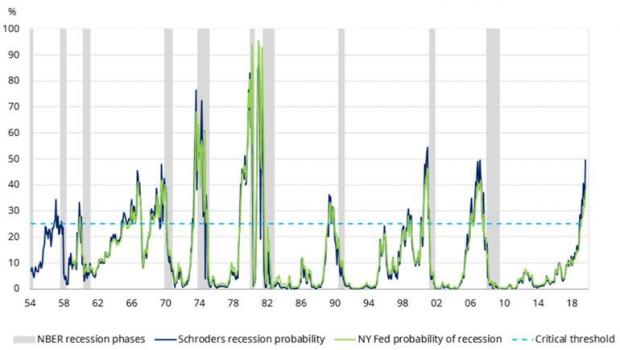

施罗德的衰退模型认为,未来12个月内发生衰退的可能性在40%左右。除了一个例外(1966年),每次经济衰退的可能性超过25%的临界水平,经济衰退就会随之而来。

模型显示美国经济衰退的几率为40%

资料来源:Refinitiv DataStream,施罗德,2019年10月4日

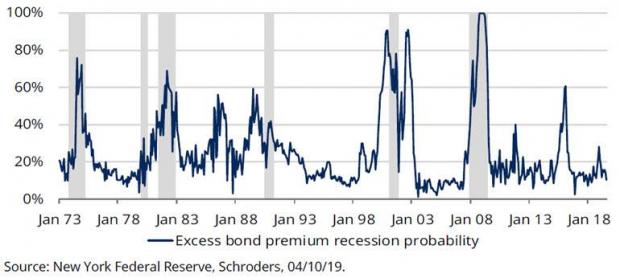

公司债券表明经济没有衰退

也不全是厄运和沮丧。纽约联储有几个预测美国经济衰退的模型,其中一个模型将美国经济衰退的可能性降低了很多。其中一个是超额债券溢价(EBP)模型,旨在衡量企业债券市场的投资者情绪。根据这一指标,目前经济衰退的可能性为10%。

超额债券溢价模型预测经济衰退的可能性为10%

劳动力市场目前表现强劲

就业市场仍是美国的一个优势领域。美国工人的工作时间开始减少,但收入增长依然健康。到2020年,这些条件应该会支持经济活动的进一步增长。

然而,随着就业增长速度放缓,就业市场的势头似乎正在失去动力。如果这种情况持续下去,一段经济放缓(或彻底衰退)的时期可能会来得更早,而不是更晚。

就业市场的前瞻性指标也强调了谨慎的必要性。美国经济谘商会(Conference Board)的就业趋势指数(ETI)已企稳,可能达到一个转折点。这可能意味着随后将出现衰退,也可能意味着,与2014/15年一样,经济扩张将继续。

就业趋势指标是否正处于转折点?

投资者该如何应对?

尽管有迹象表明经济增长正在放缓,但衰退不一定会到来。在大多数主要经济体利率接近于零的情况下,央行也提供了支持。即便如此,投资者可能还是要考虑他们的股市投资对经济周期有多敏感。经济放缓和衰退时期是商业周期中股票表现最差的阶段。

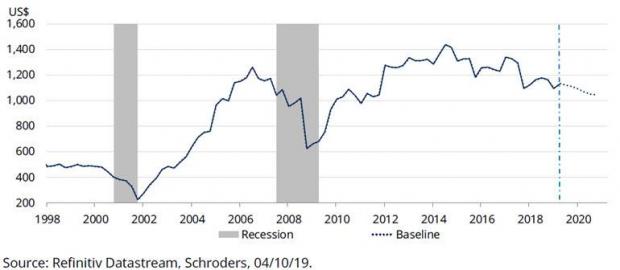

此外,施罗德预计,美国企业的利润将出现衰退,利润率将受到工资增长和需求放缓的挤压。如果经济放缓的速度加快,企业可能会减少资本支出和员工人数。在这种情况下,投资者可能希望在股市估值过高时保持谨慎。

美国企业利润:实际和预测

债券市场价格也处于相对昂贵的水平。尽管在经济衰退期间,债券的表现往往好于股票,但收益率曲线往往很快从反转转向更正常的向上倾斜形状(意味着长期收益率上升和/或短期收益率下降)。

从历史上看,美国收益率曲线反转的平均长度约为9个月,这意味着到2020年第一季度末,收益率曲线可能会出现正的倾斜。

结合劳动力和债券市场的前景来看,美国经济持续放缓似乎是不可避免的,但这不一定会导致衰退,尤其是如果政策支持为经济活动提供了基础的话。当然,无论是央行还是政府的政策支持,都可能有助于资产市场估值保持在相对较高的水平。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号